Актуально

ЕС проведет заседания по координации поставок нефти и газа на фоне кризиса в ИранеПравительство Сербии ввело запрет на экспорт нефти и нефтепродуктовЦена газа в Европе превысила $800 впервые с января 2023гSaudi Aramco предложила оперативные поставки нефти через тендерыЦена нефти Brent на ICE замедлила рост после скачка почти на 30%Цена нефти Brent превысила $119 впервые с 17 июня 2022г

По итогам 2023 года нефтегазовые доходы, согласно данным Минфина, составили 30% от общих доходов бюджета страны. Кроме того, нефтегазовая отрасль является крупнейшим плательщиком налога на прибыль, НДС, социальных налогов, которые не учитываются Минфином в составе нефтегазовых доходов. При расчете совокупного вклада отрасли в бюджет страны также не учитываются акцизы на нефтепродукты, которые составляют на текущий момент около 29% от стоимости бензина Аи-92 и 16% от стоимости дизельного топлива. Совокупный вклад нефтегазовой отрасли в бюджет страны может оцениваться на уровне около 60%. В этой связи большое значение имеет справедливая оценка стоимости российской нефти.

Дисконты на российскую нефть снижаются

На международных биржах контракты на российскую нефть не торгуются. Цена экспортной российской нефти определяется расчетным способом с учетом данных о ценовых дифференциалах к эталонной нефти Вrent и/или Dubai.

Так, при торговле российской нефтью используются маркеры международных ценовых агентств, заложенные в формулы цены. По формулам продается 100% нефти на экспорт и до 99% на внутренний рынок. Формулы в основном включают котировки зарубежных агентств, именно зарубежные ценовые агентства являются основными источниками информации, которые применяются российскими нефтегазовыми компаниями при расчетах за нефть за весь постсоветский период.

Таким образом, оценивается высокий уровень зависимости цены российской нефти от индексов, публикуемых зарубежными ценовыми агентствами. На протяжении всего постсоветского периода возрастал контроль зарубежных стран за ценообразованием на российские энергоресурсы.

Самую большую неопределенность несут дифференциалы (или спреды), формируемые для российских сортов нефти к эталонным сортам. Эти дифференциалы определяются путем опроса участников рынка за рубежом (российские компании слишком закрыты и в таких опросах не участвуют) или формируются на основании данных сопоставимых зарубежных рынков.

У опросного метода есть отрицательная сторона – возможность искажения цены (не все участники рынка представляют данные, неучтенные корректировки, вероятность манипуляций и т.д.). Такой метод все чаще вызывает вопросы о его приемлемости.

Дифференциал импортеров российской нефти к стоимости эталонной нефти (Вrent, Dubai) ориентирован на повышение маржинальности сделки и увеличению дисконтов, что находит отражение в ценовых сборниках. Компании, участвующие в этих опросах, не раскрываются. По методологии это могут быть также рыночные спреды по другим сортам нефти, дополнительные ориентировочные цены. Таким образом данные спреды – это экспертная оценка. По сути, несколько человек из разных компаний дают оценку, каким они видят спред по данной сделке.

Санкционное давление на российский нефтегазовый комплекс, ввод в действие эмбарго и ценовых потолков привели к ценовой диспропорции между мировой ценой на нефть и котировками российской нефти, которая не вписывается в научные знания по рыночному ценообразованию.

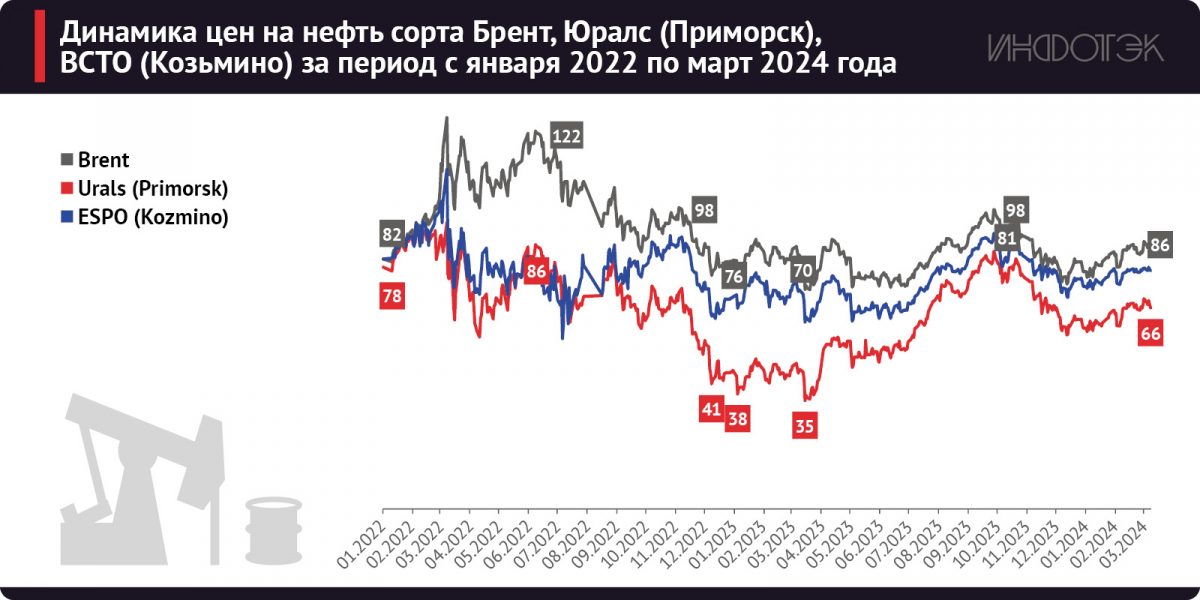

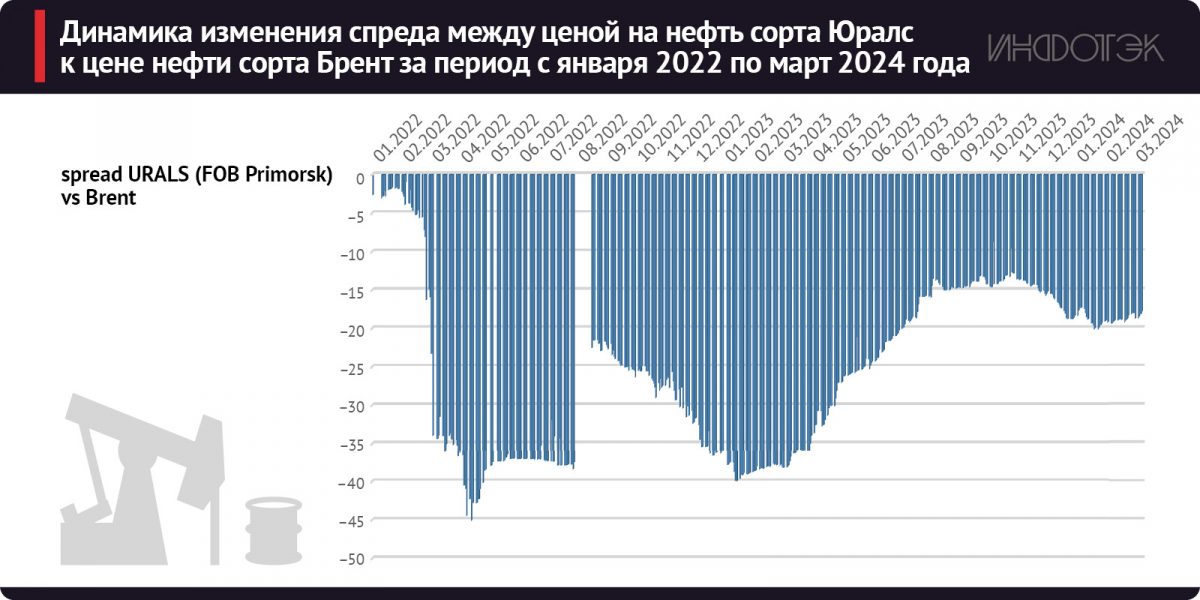

В 2022-2023 годах возник необоснованный нерыночный разрыв в цене на нефть российского происхождения, который в активной фазе достиг 50% скидки от стоимости эталонного сорта Brent.

Рис 1

Если до февраля 2022 года разница между ценой на сорт нефти Urals (с поставкой на условиях FOB Приморск) и эталонного сорта Brent не выходила за $4/баррель, то к апрелю 2022 года на фоне санкций коллективного Запада дисконт достиг максимального значения за всю историю торговых операций с российской нефтью – $45/баррель, а к марту 2024 года уровень дисконта для нефти Urals (с поставкой на условиях FOB Приморск) стабилизировался на уровне $18/баррель.

Рис 2

В настоящее время не все импортеры применяют в контрактах условия FOB, большое количество договоров купли-продажи применяют условия CIF, CPT, DAP, DAF, DES и тд.

В начале 2022 года стандартный дисконт между условиями поставки «FOB Приморск – CIF Роттердам» и «FOB Новороссийск – CIF Средиземное море» составлял $1-2/баррель, к январю 2023 года такой разрыв уже достиг $11-12/баррель, что было связано с ростом стоимости фрахта, недостаточностью танкеров для перевозки нефти в Европу из Азиатско-Тихоокеанского региона, удлинения цепочек поставок. Санкционное давление спровоцировало рост дополнительных расходов на транспортировку энергоносителей, не имеющих экономического смысла для европейских импортеров.

Рис 3

Стоимость фрахта оказывает ключевое влияние на стоимость нефти на условиях CIF, DAP (стоимость в пункте доставки).

В информационном поле представлены достаточно противоречивые данные о дисконтах на российскую нефть для индийских покупателей.

При этом объем импорта находится в прямой зависимости от уровня дисконта. Так, например, в ноябре 2023 года произошло резкое падение импорта российской нефти после значимого сокращения дисконта.

Рис 4

C учетом нестабильных ставок фрахта и стоимости страхования конечная стоимость груза в порте назначения может значительно измениться, а разрыв между стоимостью российской нефти в портах отгрузки и портах назначения включает издержки на морские перевозки.

Среди новых трендов в международной торговле энергоносителями можно отметить отсутствие системных подходов в оценке стоимости сырья, нарушение рыночных механизмов ценообразования путем введения ценовых потолков, правил свободной торговли, что требует ускорения формирования в России собственной системы справедливого ценообразования.

Контроль нефтегазовых доходов

Для определения ставок налога на добычу полезных ископаемых (а ранее и таможенных пошлин) используются данные котировочного агентства Argus (Великобритания). На правительственном уровне вносятся необходимые изменения в Налоговый кодекс РФ для сокращения дисконтов и увеличения нефтегазовых доходов бюджета.

В часть вторую Налогового кодекса РФ внесены следующие дополнения об ограничении дисконта на российскую нефть Urals по отношению к нефти North Sea Dated на рынке Северного моря (Brent):

- с 1 апреля по 30 апреля 2023 года – $34/баррель

- с 1 мая по 31 мая 2023 года – $31/баррель

- с 1 июня по 30 июня 2023 года – $28/баррель

- с 1 июля 2023 года – $25/баррель

- с 1 сентября 2023 года – $20/баррель

- с 1 января 2024 года – $15/баррель

- с 1 января 2025 года – $10/баррель

- с 1 января 2026 года – $6/баррель.

По мнению автора статьи, такие ограничения носят стимулирующий характер для российских нефтяных компаний-экспортеров: превышение таких квот в контрактах приведет к убыточности экспортных поставок.

Когда ждать российских котировок?

Несмотря на снижение добычи нефти сорта Вrent и смеси BFOEТ, на международном уровне интерес к торговле производными финансовыми инструментами с указанной корзиной сортов не снижается.

Это связано с тем, что Вrent – финансовый инструмент с понятной торговой инфраструктурой для трейдера, включающей статистическую историю и хороший прогноз устойчивости для инвестора, не желающего расширять уровень своих рисков, а следовательно, дополнительных расходов.

22 февраля 2023 года был утвержден Приказ Минэнерго № 95 «Об утверждении Порядка мониторинга цен на российскую нефть, поставляемую на экспорт».

Согласно приказу, при мониторинге цен подлежит сбору следующая информация о ценах на российскую нефть и другие марки нефти:

- предоставляемая АО «Санкт-Петербургская международная товарно-сырьевая биржа» (СПбМТСБ);

- публикуемая международным ценовым агентством «Аргус Медиа Лимитед»;

- предоставляемая Федеральной таможенной службой о статистической стоимости российской нефти, поставляемой на экспорт, в Министерство энергетики РФ.

Сводные цены должны были определяться по отгрузкам нефти, в отношении которых дата определения цены (дата выставления счетов-фактур (инвойсов) приходится на отчетный месяц.

Согласно приказу Минэнерго России, должен был осуществляться расчет индикативных цен на нефть марки Urals, отгружаемую на экспорт из портов Новороссийск, Усть-Луга, Приморск и ВСТО, отгружаемую на экспорт из порта Козьмино, на условиях поставки «погрузка на судно» (FOB). По итогам проведения мониторинга Минэнерго осуществляет подготовку отчета не позднее 10 числа месяца, после отчетного.

Таким образом, приказ предусматривает обобщение данных, полученных от нефтяных компаний о фактических сделках и отраженных в таможенных декларациях.

СПбМТСБ получает от нефтяных компаний информацию о всех заключенных договорах еще начиная с 2013 года на основании Постановления Правительства РФ от 23.07.2013 № 62. Информация консолидируется более десяти лет.

При этом новые законодательные нормы переносят с 1 января 2024 года на 1 января 2025 года начало применения национального индекса цен на нефть, который должен был использоваться при налогообложении добычи нефти.

Переход к публикациям реальных цен фактических сделок при продаже российской нефти и консолидация дифференциалов по данным российских производителей к эталонной цене, формируемой на биржевых площадках, позволит в перспективе обеспечить исключение дополнительных дисконтов зарубежных ценовых агентств.

Для решения задачи формирования прямых котировок на нефть Urals большие надежды возлагались на запуск поставочного фьючерса на площадке СПбМТСБ. Последние сделки с фьючерсами на нефть Urals (Приморск) зафиксированы 31 мая 2019 года.

Начиная с июня 2019-го на площадке СПбМТСБ публикуются расчетные значения индекса Urals (Приморск). Физические поставки так и не реализованы.

По нашим оценкам, в настоящее время значение фьючерса на нефть Urals (Приморск) формируется СПбМТСБ с применением расчетного механизма с корреляцией с фьючерсами на мировые эталонные сорта на конкретный месяц и с учетом действующих дисконтов на российскую нефть. Расчетные фьючерсные контракты исполняются путем начисления/списания вариационной маржи.

СПбМТСБ был предложен дополнительный механизм определения цены путем проведения онлайн-аукционов в режиме двухэтапного запроса оферт. Через систему электронных торгов внебиржевого рынка СПбМТСБ в период с 2015 по 2022 годы было реализовано на экспорт 12 млн тонн сырой нефти. На аукционе не формировалась фиксированная цена сделки, а лучший дифференциал к формуле цены – то есть прямая котировка на российскую нефть Urals – в национальной валюте в результате биржевых операций не была сформирована.

Российский бенчмарк

Потенциал роста оборотов фьючерсов на российскую нефть может обеспечиваться за счет привлечения следующих категорий пользователей: нефтяные компании (производители российской нефти), маркет-мейкеры, мелкие трейдеры, импортеры российской нефти, финансовые группы.

Одной из самых привлекательных групп потенциальных участников торгов являются импортеры российской нефти. В этой связи развитие фьючерсной торговли российской нефтью должно сопровождаться привлечением дружественных стран-импортеров к этому процессу.

И даже несмотря на не самую благоприятную информационно-политическую конъюнктуру, окружающую продвижение российского бенчмарка, важен пиар этого сложнейшего государственного проекта на международном уровне с представлением участникам рынка российских индексов и на интернациональных биржевых площадках.

Рынок АТР более подвижен и чувствителен к новым финансовым инструментам, популяризации трансакций по международным сделкам в национальных валютах, альтернативным предложениям в области ценообразования на стратегически значимые ресурсы, совместной работе по созданию биржевых индикаторов.

На текущий момент необходимы стимулы для приобретения нефти на российской биржевой площадке, обеспечивающие коммерческую привлекательность проекта.

Существует необходимость в запуске на российских и зарубежных биржевых площадках фьючерсных контрактов на все маркерные сорта российской нефти с учетом их качественных характеристик:

- Urals (Приморск)

- Urals (Новороссийск)

- Urals (Усть-Луга)

- ВСТО (Козьмино)

- Сибирская легкая (Новороссийск)

- Sokol (Де-Кастри)

- Сахалинская смесь «Витязь» (Пригородное)

- Варандейская легкая (Варандей)

- Новопортовая легкая (Мурманск)

- ARCO (Мурманск)

- а также казахстанско-российскую смесь КТК (Ю. Озереевка).

Кроме того, в 2025 году предполагается запуск проекта «Восток Ойл» с уникальными качественными характеристиками, с учетом перспектив поэтапного развития проекта важно также формирование справедливого ценообразования на новый маркерный сорт на биржевой площадке.

Запуск фьючерсов на указанные маркерные сорта российской нефти на площадке СПбМТСБ и других международных биржевых площадках является существенным компонентом на пути формирования собственных прямых котировок на известные всему миру маркерные сорта российской нефти.

Создание российских бенчмарков несет риск потери недружественными странами контроля за формированием дифференциалов (или дисконтов) на российское сырье. Для России, как страны-экспортера, важно создать системный альтернативный подход контроля за ценообразованием и формирования собственных котировок, прежде всего на нефть. Он должен быть взаимно увязан с задачей увеличить долю взаиморасчетов по внешнеторговым операциям в рублях.

В этой связи стоит отметить важность консолидации заинтересованных биржевых площадок, министерств и ведомств, нефтяных компаний, научного и экспертного сообщества, трейдеров, финансовых институтов, маркет-мейкеров, импортеров для согласования ключевых вопросов для решения задачи организации биржевой торговли фьючерсами на маркерные сорта российской нефти на международные рынки, в частности, обеспеченные физическими поставками.

А MOEX?

Продвигать российские ценовые индикаторы на нефть сложно, но все-таки нужно. На фоне трансформации глобальных грузопотоков российской нефти важно определить свою собственную индикативную систему оценки для всех экспортных направлений вывоза нефтяного сырья, исключающую неправомерное дисконтирование российской нефти.

СПбМТСБ, располагающее колоссальным ресурсом и опытом проведения успешных операций с нефтепродуктами, практически за десять лет не реализовало системных решений по нефти. В идеале именно эта площадка может стать крупнейшим системным агрегатором ценовых сервисов на нефть.

Но если существуют определенные ограничения, которые не позволили сформировать российские биржевые и внебиржевые индексы, то нужно использовать имеющийся потенциал.

А это индексы Московской биржи (MOEX). Но пока на нефть Brent. Наличие оборотов фьючерсной торговли на MOEX для тех компаний, которые до сих пор используют индекс Brent Dated в контрактах, в совокупности с применением договорных дифференциалов на нефть с использованием индексов Московской биржи могли бы дать альтернативу для проведения взаиморасчетов за нефть.

В перспективе при сохранении текущей геополитической ситуации при реализации российской нефти необходим концептуальный отказ от использования индексов цен Brent, так как на текущий момент для основных покупателей российской нефти базовый индекс Dubai, формируемый на бирже DME, является более приемлемым.

Этапы перехода

Системный переход к национальным индексам цен на нефть, на мой взгляд, должен осуществляться в три этапа.

Первый этап – переходный. Он будет характеризоваться использованием биржевых индексов DME и договорного дифференциала, установленного для каждого маркерного сорта с учетом качественных характеристик. Произойдет постепенный отказ от использования котировок и дисконтов зарубежных ценовых агентств в договорах купли-продажи нефти.

Второй этап – базовый. В течение этого этапа следует запустить биржевую торговлю фьючерсами на все маркерные сорта российской нефти. Также необходимо привлечь страны-импортеры на биржевую площадку с представлением приоритетных условий участия относительно существующей практики. Требуется использовать биржевые индексы цен в договорах купли-продажи нефти. И в ходе этого этапа произойдет интеграция итогов торговых операций на российской бирже с публикациями на зарубежных торговых площадках дружественных и нейтральных стран.

Третий этап – эффективный. В ходе него будут введены обязательные нормативы по реализации нефти на биржевой площадке для внутреннего рынка и сформированы национальные индексы цен с учетом качественных показателей на всех базисах поставки и рыночной системы ценообразования на внутреннем и внешнем рынках (с вовлечением инопокупателей).

Автор: Тамара Сафонова, кандидат экономических наук, генеральный директор ООО «Независимое аналитическое агентство нефтегазового сектора».

Источник: https://itek.ru/analytics/otvyazatsya-ot-brent/.

Читайте в Telegram:

Наш Телеграм

ЕС проведет заседания по координации поставок нефти и газа на фоне кризиса в Иране

Согласно европейским правилам, страны — участницы ЕС обязаны держать в…

Правительство Сербии ввело запрет на экспорт нефти и нефтепродуктов

Чтобы предотвратить дефицит и рост цен на внутреннем рынке.

Цена газа в Европе превысила $800 впервые с января 2023г

Стоимость апрельского фьючерса на хабе TTF в Нидерландах выросла до…

Saudi Aramco предложила оперативные поставки нефти через тендеры

Компания выставила на продажу около 4,6 млн баррелей нефти сортов…

Цена нефти Brent на ICE замедлила рост после скачка почти на 30%

По данным на 10:00 мск, стоимость Brent замедлила рост до…

Цена нефти Brent превысила $119 впервые с 17 июня 2022г

По данным на 05:30 мск, нефть торговалась на уровне $119,36…